Изменение трендов в потреблении мясной продукции. Продукты глубокой переработки или полуфабрикаты?

Статья для журнала «Мясная промышленность»

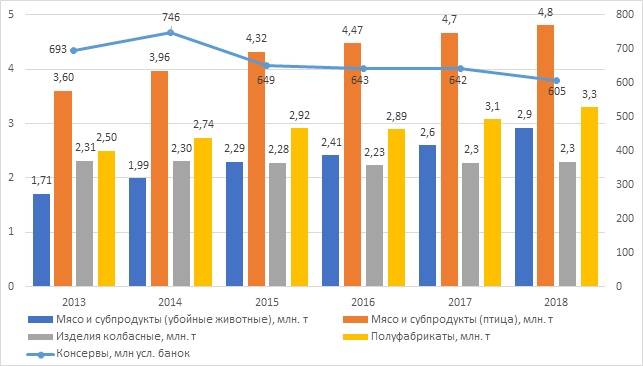

Мясо и мясная продукции – традиционный для россиян продукты питания. По данным Росстата, на них приходится более 9% расходов населения на все потребительские товары и услуги и почти треть совокупных затрат на приобретение продуктов питания и напитков. Динамика производства мясной продукции в России представлена в таблице 1 и на рис.1.

Таблица 1 – Производство мяса мясной продукции (данные Росстата)

| Виды мясной продукции | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

| Мясо и субпродукты пищевые убойных животных, млн. т | 1,71 | 1,99 | 2,29 | 2,41 | 2,6 | 2,9 |

| Темп роста, % | 16,4% | 15,1% | 5,2% | 7,9% | 12,4% | |

| Мясо и субпродукты пищевые домашней птицы, млн. т | 3,60 | 3,96 | 4,32 | 4,47 | 4,7 | 4,8 |

| Темп роста, % | 10,0% | 9,1% | 3,5% | 4,3% | 3,0% | |

| Изделия колбасные, включая изделия колбасные для детского питания, млн. т | 2,31 | 2,30 | 2,28 | 2,23 | 2,3 | 2,3 |

| Темп роста, % | -0,4% | -0,9% | -2,2% | 2,1% | 1,0% | |

| Полуфабрикаты мясные, мясосодержащие, охлажденные, замороженные, млн. т | 2,50 | 2,74 | 2,92 | 2,89 | 3,1 | 3,3 |

| Темп роста, % | 9,6% | 6,6% | -1,0% | 6,5% | 7,2% | |

| Консервы мясосодержащие и мясорастительные, млн. усл. банок | 693 | 746 | 649 | 643 | 642 | 605 |

| Темп роста, % | 7,6% | -13,0% | -0,9% | -0,1% | -5,8% |

Рис. 1. Производство мяса мясной продукции, тыс. тонн (данные Росстата)

Динамика потребительских цен на мясо и мясную продукцию представлена в таблице 2.

Таблица 2 – Средние потребительские цены в РФ, данные по состоянию на февраль соответствующего года (данные Росстата), руб./кг

| Виды мяса и мясной продукции | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Говядина бескостная | 357,2 | 363,7 | 432,4 | 449,3 | 454,9 | 464,0 | 476,9 |

| Темп роста, % | 1,8% | 18,9% | 3,9% | 1,2% | 2,0% | 2,8% | |

| Колбаса вареная | 266,2 | 324,6 | 341,1 | 353,3 | 359,7 | 389,4 | |

| Темп роста, % | 22,0% | 5,1% | 3,6% | 1,8% | 8,3% | ||

| Колбаса полукопченая и варено-копченая | 300,0 | 314,5 | 392,2 | 414,0 | 431,2 | 436,5 | 473,0 |

| Темп роста, % | 4,8% | 24,7% | 5,6% | 4,2% | 1,2% | 8,4% | |

| Колбаса сырокопченая | 668,5 | 696,1 | 843,4 | 887,6 | 916,8 | 925,8 | 992,7 |

| Темп роста, % | 4,1% | 21,2% | 5,2% | 3,3% | 1,0% | 7,2% | |

| Консервы мясные, 350 г | 75,9 | 80,4 | 104,4 | 117,7 | 122,3 | 125,9 | 133,2 |

| Темп роста, % | 5,8% | 29,9% | 12,8% | 3,8% | 2,9% | 5,9% | |

| Мясокопчености | 418,1 | 432,2 | 532,3 | 559,2 | 574,5 | 583,1 | 625,2 |

| Темп роста, % | 3,4% | 23,2% | 5,0% | 2,7% | 1,5% | 7,2% | |

| Пельмени, манты, равиоли | 166,5 | 176,5 | 214,7 | 229,6 | 238,7 | 246,3 | 260,0 |

| Темп роста, % | 6,0% | 21,6% | 7,0% | 4,0% | 3,2% | 5,6% | |

| Свинина бескостная | 294,0 | 296,4 | 361,5 | 349,8 | 348,5 | 339,2 | 365,0 |

| Темп роста, % | 0,8% | 22,0% | -3,2% | -0,4% | -2,7% | 7,6% | |

| Фарш мясной | 239,1 | 244,7 | 302,8 | 314,0 | 322,8 | 323,5 | 340,1 |

| Темп роста, % | 2,4% | 23,7% | 3,7% | 2,8% | 0,2% | 5,1% |

Анализ данных позволяет сделать вывод о том, что положительная динамика производства наблюдается по трем видам мяса и мясной продукции – мясу убойных животных, мясу птицы и полуфабрикатам. Продолжается сокращение объемов производства консервов, колбасные изделия смогли переломить негативный тренд и в 2017-2018 годах показали слабый рост в 1-2%. Можно говорить о происходящем перераспределении спроса между товарными категориями – потребители смещают потребление с более дорогих и часто воспринимаемых как ненатуральные колбасных изделий в сторону мяса. Производство мяса птицы, говядины и свинины за 2013-2018 годы выросло на 33,3% и 70,9% под влиянием роса спроса на мясо, а также поддержки российского агропромышленного комплекса после введения санкций.

Рынок четко отразил ситуацию, сложившуюся практически на всех потребительских рынках – рост цен в 2014-2015 годах под влиянием кризиса и введения санкций. После существенного роста цен рынок практически стабилизировался, ежегодный рост цен в 2016-2017 годах составлял 2-3%. Более высокие темпы роста потребительских цен в 2018 году обусловлены увеличением оптовых цен сельхозпроизводителей, прежде всего, на мясо птицы и свинину под влиянием распространения африканской чумы свиней и роста цен на закупаемые за рубежом корма.

Всплеск спроса на консервы в 2014 году был связан с привычкой россиян закупаться впрок на случай тяжелых времен, прежде всего, такое поведение характерно для представителей старшего поколения. Затем потребление консервов начало снижаться – потребители сделали «резервные запасы» и снова стали делать выбор в пользу натурального мяса, а также полуфабрикатов, которые близки к консервам с точки зрения ситуативности потребления, позволяя экономить время на приготовлении пищи. Можно ожидать, что консервы в перспективе при правильном позиционировании и предложении интересных ассортиментных новинок с оптимальным для целевой аудитории соотношением «цена-качество» будут сохранять свои позиции, решая конкретные задачи потребителей. В противном случае падение рынка будет продолжаться. Например, на даче или в походе консервы незаменимы с точки зрения удобства, а при домашнем потреблении на первый план будет выходить экономия времени.

Нельзя забывать и об экономии денег – консервы у многих потребителей до сих пор воспринимаются как способ дожить до заплаты. Интересными коммуникационными вариантами позиционирования (в рекламе или в соцсетях) консервов могут стать, например, консервы для рыбаков или охотников, варианты «национальная кухня» или «любимые блюда» в консервной банке и др. Кроме того, именно этому виду мясных изделий важно большое внимание уделять донесению до потребителей информации об их составе и качестве, поскольку шлейф от некачественной «тушенки» времен перестройки у потребителей возраста 40+ тянется до сих пор. На помощь в этом может прийти упаковка и формирование максимально возможной (допустимой для данной компании) прозрачности бизнеса и технологий производства.

Полуфабрикаты не являются прямыми заменителями консервов, пересечение есть, как говорилось выше, с точки зрения экономии времени. Однако, полуфабрикаты – в большинстве случаев именно «полуготовый» продукт, требующий домашних условий приготовления (сварить, пожарить, разогреть в микроволновой печи и др.), что сложно осуществимо в ситуациях, когда подходят консервы. Кроме того, полуфабрикаты обладают бОльшим разнообразием – в борьбе за потребителей производители регулярно выводят новинки, экспериментируя с упаковкой, вкусами, начинками, способами приготовления, рецептурами и т.п.

Конечно, негативное мнение есть и по поводу полуфабрикатов. Оно, как и в случае с консервами, сформировалось за счет некачественных пельменей, блинчиков с мясом, котлет и другой продукции. Однако, сегодняшние производители, прежде всего, в среднем и высоком ценовых сегментах, медленно, но верно уходят от «дурной репутации», предлагая рынку качественную продукцию – замороженную и охлажденную, в вакуумной упаковке и на лотках и др. Во многом изменению отношения к полуфабрикатам поспособствовали новые прозрачные виды упаковки, а также рекламная и трейд-маркетинговая активность производителей в федеральных сетях.

При этом важно отметить, что полуфабрикаты среднего и высокого ценового сегмента, являясь более дорогими и маржинальными продуктами, ориентированы в первую очередь на жителей мегаполисов и больших городов, живущих в быстром темпе. В качестве еще одного фактора влияния на рынок полуфабрикатов уже нельзя игнорировать продолжающийся рост рынка доставки еды на дом. Часто она обходится дороже, но полностью снимает необходимость готовить, а крупных городах предоставляет возможность каждый день пробовать что-то новое.

Возвращаясь к колбасным изделиями, важно отметить, что среди всех перечисленных видов мяса они являются наиболее уязвимыми с точки зрения изменения моделей потребительского поведения. Если консервам и полуфабрикатам присущи более четкие модели ситуативного потребления, то в случае с колбасными изделиями растет давление со стороны так называемой межкатегорийной продукции. Например, утром современный потребителей может делать выбор между кашей, йогуртом, мюсли, тостами с сыром, сосисками и бутербродом с колбасой. Разнообразие продуктов питания на рынке неизбежно оттягивает часть спроса от колбасных изделий.

Говоря об обедах и перекусах, ситуация аналогичная – бутерброды с колбасой сегодня не в моде, а даже самый вкусный сэндвич с мясом не выдержит несколько часов в офисе без холодильника. Кроме того, набирающий все бОльшую активность формат «to go» – это, прежде всего, снеки и полезные перекусы, чем бутерброды. На потребление колбасы влияет и падение рынка хлеба, причинами чего является уже указанное разнообразие продуктов питания, изменение пищевых привычек потребителей и мода на здоровое питание и занятия спортом, минимизирующие потребление хлеба и, соответственно, бутербродов и сэндвичей.

Говоря о копченой колбасе, которая всегда считалась деликатесом, явно прослеживается изменение отношения населения к застольям, неотъемлемым атрибутом которых она являлась. Сейчас все меньше и меньше люди ходят в гости. Однако, при этом спрос на копченую колбасу и колбаски поддерживается, в том числе, за счет их популярности среди любителей пива, людей, выезжающих на природу, тех, кто любит готовить дома блюда с копченостями и пиццу и т.д.

Таким образом, колбаса, впрочем, как и хлеб, сегодня уже не являются продуктами питания «для всех». Чтобы производители были успешными, им важно четко понимать, кто, как, как часто и по каким причинам потребляет колбасные изделия, а еще важнее – на что люди переключаются и как их можно, если не вернуть, то хотя бы попасть в список продуктов, которые они регулярно покупают.

Что же ждет российский рынок мяса и мясной продукции в ближайшие 2-3 года с учетом современных особенностей поведения потребителей?

- Потребление мяса и мясных продуктов растет вместе с доходами населения, на них приходится основной объем потребительских затрат на продукты питания. По данным Росстата, по итогам 2017 года первая децильная группа (10% населения с наиболее низкими доходами) потребляла в среднем 56 кг на душу населения (12,4% от всех потребительских расходов), а 10-я группа (10% населения с наиболее высокими доходами) – 111 кг (5,2% от всех потребительских расходов). Это значит, что после выхода страны из кризиса можно ожидать дальнейшего роста потребления.

- Под влиянием здорового образа жизни, которого стараются придерживаться все больше россиян, можно ожидать, что будет расти потребление мяса индейки, у которой уже сформирован образ «спортивного» мяса.

- С учетом развития ресторанного рынка и популярности в России кавказской кухни (по данным 2ГИС, она находится на 7 месте с точки зрения количества ресторанов) можно прогнозировать рост потребления баранины, мантов, хинкали и долмы как конечными потребителями, так и сегментом HoReCa.

- Свой вклад в рост потребления мяса вносят развивающиеся стейкхаусы, гриль-бары, бургерные и других ресторанные форматы.

- Потребление мяса также стимулирует растущая популярность дачного отдыха с шашлыком и барбекю – все больше россиян стараются выехать на выходных за город, чтобы отдохнуть и провести время с семьей и друзьями. Во многом этому также поспособствовал кризис, который лишил многих россиян возможности выезжать на привычный отдых за рубеж. По данным ВЦИОМ, отпуск в 2018 году на даче провели 26% россиян. Для сравнения в 2017 году намерение провести отпуск на даче высказали 29% населения. За рубеж в 2018 году смогли выехать всего 6% россиян.

- Несмотря на кажущееся повсеместное распространение вегетарианства и веганства, по данным опроса ВЦИОМ, проведенного во второй половине 2018 года, от потребления мяса отказывается только 1% россиян. При этом 39% считают вегетарианство вредным для здоровья. В связи с этим говорить о серьезном влиянии данного фактора на рынок мяса и мясной продукции пока говорить преждевременно.

- Потребители все больше внимания уделяют натуральности и качеству мясной продукции, в связи с этим продукты глубокой переработки для них являются гораздо менее «прозрачными», чем полуфабрикаты, поэтому и доверия к ним все меньше. Несмотря на очевидные преимущества полуфабрикатов с этой точки зрения, колбасы и сосиски – это продукты, предполагающие другие ситуации потребления и имеющие иную потребительскую ценность. Они позволяют экономить время на приготовление пищи, являясь готовым полноценным блюдом или составляющими более сложных блюд. Поэтому в зависимости от потребности потребители выбирают наиболее подходящие для них продукты по сочетанию «ситуация потребления – цена – качество».

- Если говорить о жителях больших городов (прежде всего, обеих столиц и миллионников), они все чаще готовы платить дороже за качественные «быстрые» мясные продукты (и продукты глубокой заморозки, и полуфабрикаты), а также стремятся побаловать себя мясными деликатесами, которые можно найти в федеральных сетях. Для потребителей, старающихся экономить время на всем, даже нарезанное и упакованное мясо – существенная экономия времени по сравнению с необходимостью выбора и покупки больших кусков мяса и их разделки. Сейчас в крупных сетях можно найти различные варианты блюд, облегчающих жизнь вечно занятым потребителям – стейки, зажарки, рульки для запекания и др. У потребителей за ними стоит удобство и скорость приготовления пищи, у производителей – дополнительная маржа. При этом небольшой срок хранения охлажденных полуфабрикатов не пугает потребителей, поскольку они понимают, что вопрос решается путем хранения покупок при необходимости в морозильнике.

- Свой вклад в рост рынка вносят так называемые фермерские магазины, этот тренд будет усиливаться с каждым годом. У потребителей старшего поколения эти магазины часто ассоциируются с популярными ранее продуктовыми рынками, где можно было выбрать наиболее понравившийся кусок мяса. Одновременно с этим потребители все чаще обращают внимание на место производства продукции и смещают свой спрос в сторону фермерской продукции, которая воспринимается как более натуральная. Все больше потребителей готовы голосовать кошельком, покупая фермерские мясо, яйца и молочные продукты.

- Развитие рынка полуфабрикатов приводит к необходимости производителей выделиться среди других игроков рынка. На первый план выходят бренды, продвижение которых «тянет» за собой рост рынка. Иными словами, рекламируя себя, производители помогают формировать спрос и на продукцию других производителей. Например, сейчас потребители активно обсуждают три продукта – бульмени, чебупели и чевапчичи. Первые два являются брендами, которые имеют шансы стать именами нарицательными, как ксерокс или памперсы. Вернее, потребители уже активно используют их как имена нарицательные на кулинарных сайтах. Третий продукт – это название балканских колбасок, которое также пер

Подводя итоги, можно сказать, что рынок мяса и мясной продукции пережил кризис и внедрение санкций, что положительно отразилось на внутреннем производстве. Одновременно с этим он находится под влиянием изменений в моделях поведения потребителей, что уже нельзя не учитывать при разработке новой продукции и выведении ее на рынок. Каждому производителю нужно искать подходящую именно ему структуру ассортимента исходя из выбранных границ сбыта, ценового сегмента, особенностей целевой аудитории, производственных возможностей и маркетинговых компетенций. Можно ожидать, что наиболее устойчивыми в стратегической перспективе окажутся предприятия, предлагающие широкую линейку полуфабрикатов и качественные продукты глубокой переработки. Для этого обязательно потребуются инвестиции в маркетинг и брендинг, а также четкое позиционирование, позволяющее донести до потребителей преимущества продукции производителя по сравнению с конкурентами.

*****************

Если у вас есть необходимость в решении маркетинговых и стратегических задач, буду рада вас видеть на своих консультациях или в рамках проектов, которые мы реализуем для клиентов в компании «Лаборатория трендов». Успехов и процветания вам и вашему бизнесу!